Climate change: guarda il futuro con Insurance Advisor

Il cambiamento climatico sta impattando notevolmente sulle frequenze e sugli impatti di eventi che fino a 15 anni fa potevano ritenersi di natura “rara”.

Essendo il rischio, nella sua qualificazione matematica, risultante dal prodotto di probabilità ed impatto, ne consegue l’incremento deciso di severità con riferimento agli scenari afferenti gli eventi naturali.

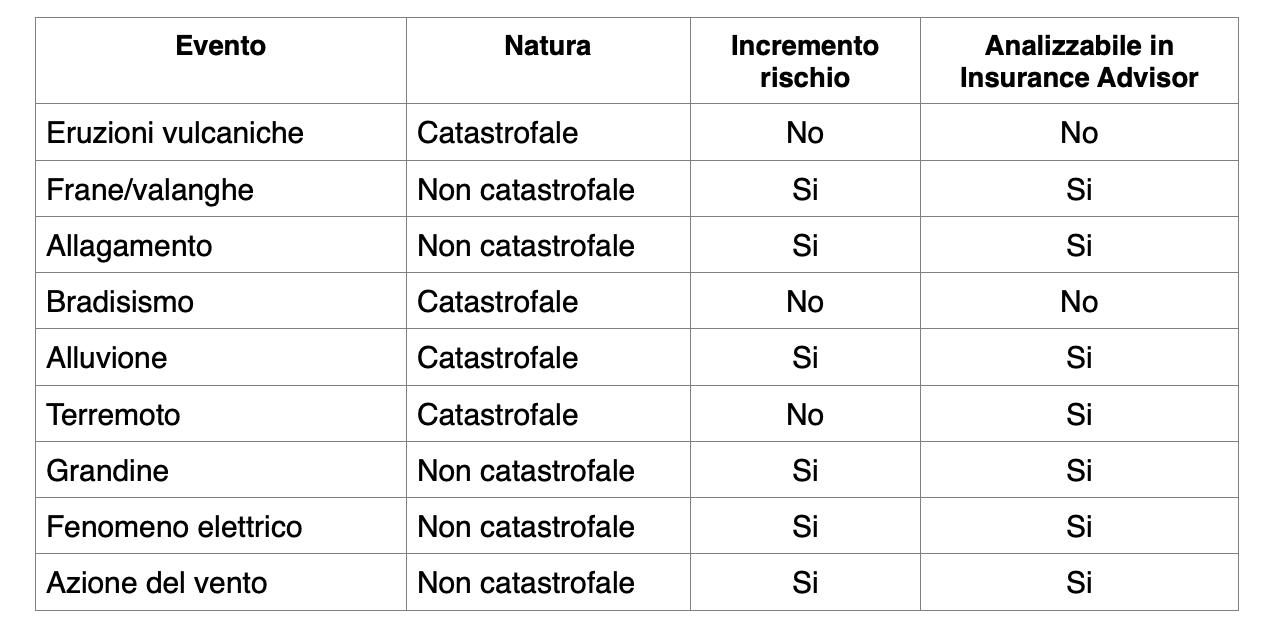

Proviamo a fare un po’ d’ordine:

Come possiamo notare, la maggior parte dei fenomeni legati a doppio filo all’aumento delle temperature, e quindi al maggior potenziale energetico in atmosfera, sta subendo incrementi di frequenza e impatti senza precedenti.

Come sta reagendo il mercato assicurativo

In tutta risposta il mercato assicurativo sta correndo ai ripari attraverso azioni mirate da parte di quasi tutti gli assicuratori, finalizzate alla stabilità tecnica dei rami maggiormente interessati. Le azioni tradizionalmente applicate ai portafogli sono:

- Aggiornamenti tariffari – azione diretta sui tassi di finanziamento dei rischi

- Esclusioni più o meno esplicite per determinati beni o eventi

- Innalzamento di franchigie e scoperti

- Assunzione dei rischi più importanti previa verifica di piani adeguati di loss prevention

- Verifica maggiormente attenta dei profili di rischio (rating e statistiche più accurate)

Tutte queste azioni come impattano sull’operatività quotidiana di un intermediario di assicurazione?

E’ presto detto: con l’unica contropartita di un misero aumento provvigionale determinato dagli incrementi tariffari, l’intermediario si trova tra l’incudine e il martello. Da un lato l’assicuratore assetato di re-pricing e dall’altro i clienti che, seppur sensibilizzati dall’evidente cambiamento in atto, rimangono clienti – e come tali restii ad ogni incremento sul premio.

Come fare?

Puoi fare come “hai sempre fatto”, ovvero andare a trovare i clienti con foglio bianco e penna, uscendo nel caso migliore con una riforma di polizza oppure…

C’è una nuova opportunità che già diverse centinaia di intermediari stanno imparando a sfruttare: la consulenza avvalorata dai dati!

Un approccio consulenziale ti permette di avere in mano (tu, intermediario) la guida della trattativa e di avere i dati e gli strumenti per lasciare a bocca aperta i tuoi interlocutori; attraverso un’analisi che puoi condurre con Insurance Advisor accedendo a dati di qualità con un investimento di tempo e denaro minimo.

Una volta geo-localizzata l’ubicazione del cliente puoi estrarre:

- Rating CAT/NAT per terremoto, alluvione e frana

- Storico dati meteo degli ultimi 10 anni per pluviometria, grandine, fulmini e raffiche di vento

- Statistiche geo-referenziate per superamento soglie critiche a 1, 3 e 5 anni, con i fattori di esposizione di ciascun cliente

Infine, l’obbligo di copertura CAT/NAT per le imprese dal 01.01.25 ti darà la possibilità di incontrare nuovi clienti e fidelizzare ancora di più quelli in portafoglio grazie ad un’analisi e un report personalizzabile che potrai sottoporre loro.

PS. – Cosi facendo puoi fatturare il tuo valore aggiunto, sommandolo alle provvigioni e senza applicare alcuna ritenuta.

Non sei ancora convinto? Scopri Insurance Advisor in azione e provalo GRATIS su un tuo cliente con la Demo Gratuita!